2024-10-25 01:34:22 6

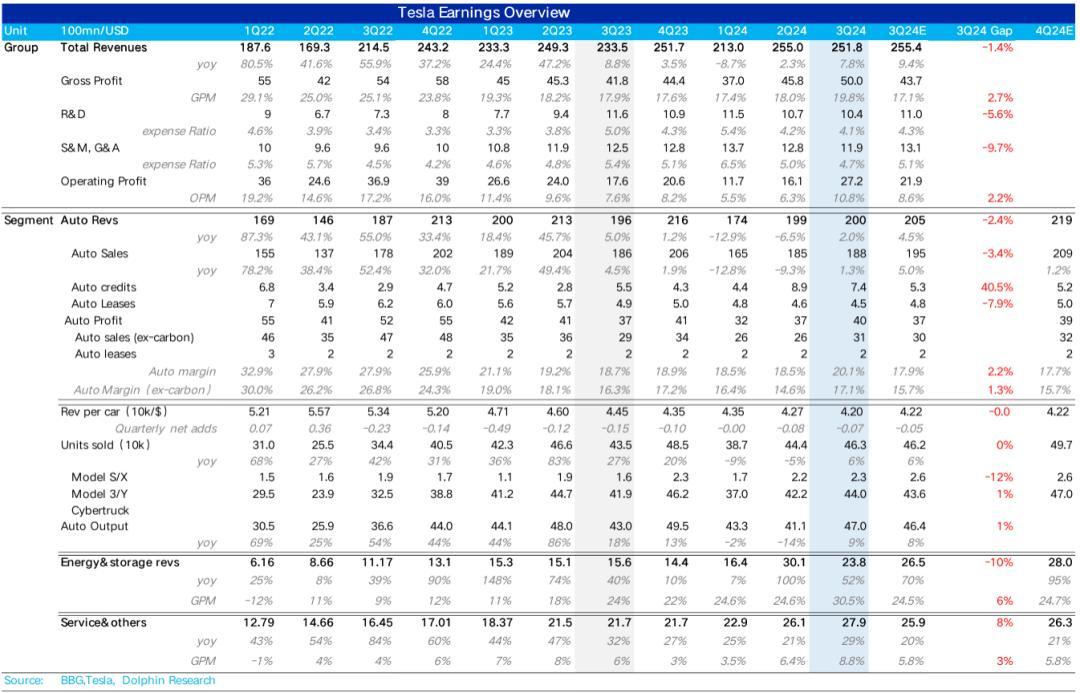

特斯拉(TSLA.O)於北京時間10月23日凌晨美股盤後釋出了2024年第三季報,來看核心資訊:

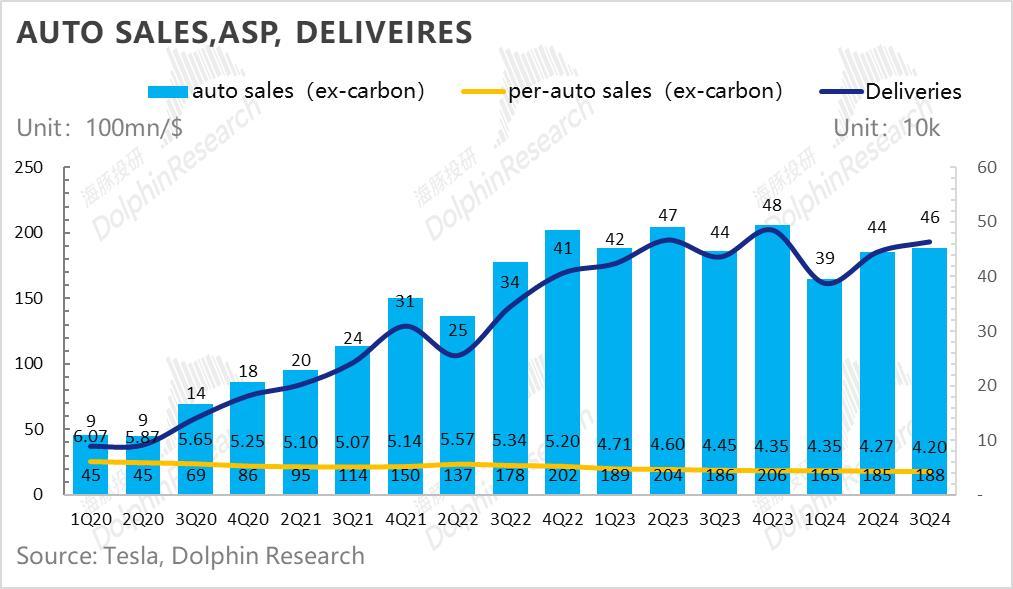

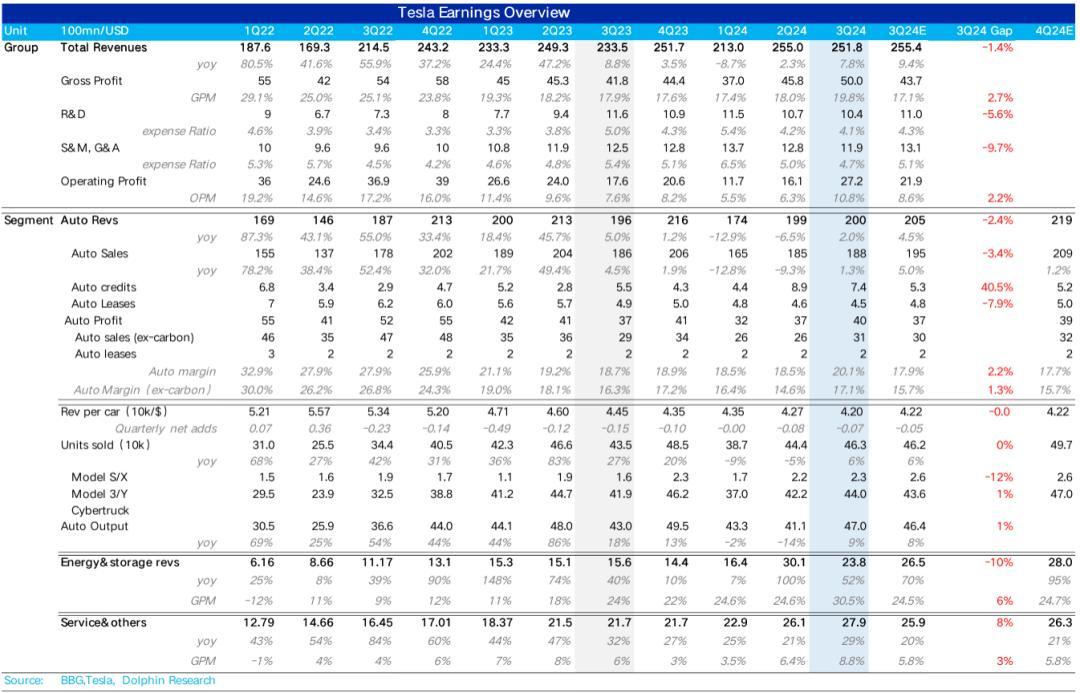

1. 汽車單價有所下滑,致整體收入端低於市場預期,但問題不大:本季度汽車收入200億,比市場預期低5億,而由於本季度監管積分收入還超市場預期2億,所以本季度實際的汽車收入(剔監管積分)比市場預期低了7億左右,主要還是因為單價端低於預期,汽車單價環比下行了730美元。

2. 但本季度超預期的是,汽車毛利率終於走出低谷,大超市場預期:在汽車業務單價還在繼續下行的情況下,本季度汽車業務毛利率(剔碳積分影響)反而環比提升了2.4個百分點至17.1%,大超海豚君看到的買方預期僅15.3%和賣方預期15.7%,主要因為可變成本端的下行。

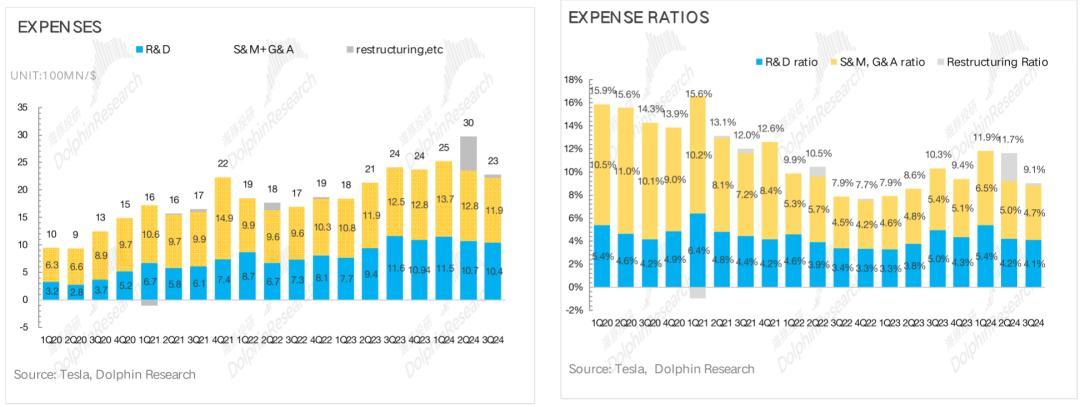

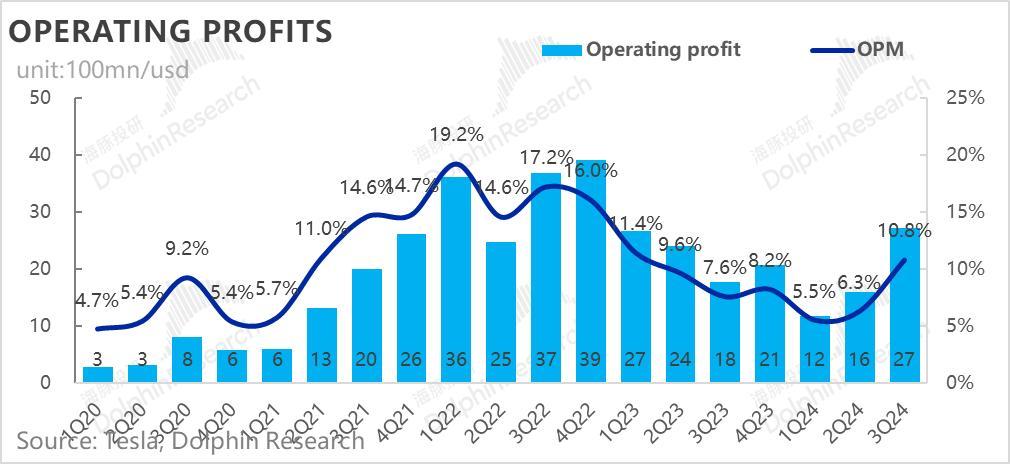

3. 嚴控經營開支,經營利潤端環比有所提升:在汽車業務毛利率帶動整體毛利率大超預期的同時,經營費用端還在繼續壓降(可能和二季度裁員-導致的人員薪酬下降有關),同時本季度因為少了與裁員相關的重組支出的削減(環比下降5.2億,裁員主要集中在二季度),整體的經營利潤本季度增長到了27億,超市場預期22億。

4. 下一個“增長引擎“即將來臨:在Model 3/Y面臨車型老化和競爭加劇的情況下,價增的邏輯基本沒有,特斯拉只能靠著不斷壓縮成本端來穩住利潤率,但令投資者驚 喜的是,本次特斯拉宣佈新一代廉價車型將於2025年上半年開始生產,而在這款新車的帶動下,馬斯克預計明年車輛增長將達到20%-30%,汽車的估值層面有了新的增長引擎。

海豚君整體觀點:昨晚在特斯拉業績前瞻中,海豚君就說過站在2024年展望2025年的特斯拉,相比於去年底去展望2024年的特斯拉,我是樂觀了很多的。拋開長期AI故事不說,AI變現的硬體底層支柱——汽車業務是改善的,而且萬一川普上臺,AI故事的落地預期也會更順暢一些。

1)2025年指引提前釋放:汽車業務上,2025年在真正便宜車行Model 2出來之前, Model 3和Model 2之間,以單純減配和成本控制為核心的類似Model 2.5——也就是這次宣佈的2025年上半年會生產的車型——這次財報中,馬斯克已經提前宣佈了!而且因為這個原因,它對自己的2025年的銷量展望是增長30%,也就是明年相比今年的180萬輛左右,大約再多賣36-55萬輛上下,而不是目前市場預期的多賣25萬輛,所以指引上足夠積極的。

2)技術降本搞不定,也開始壓榨產業鏈了?如果說指引是一個大Beat的話,這次另外一個重磅的利好就是超高的汽車業務毛利率了,海豚君之前說過毛利率這次會是一個比較大的Wild CARD,結果這種牌打出來,對於汽車業務而言,2.4個百分點的Beat,絕對是有效有力的大Beat。雖然公司再把四季度銷量暗示到51萬輛(市場預期基本在50萬以內)的情況下,對於四季度的汽車毛利率做了相對保守的指引(說是三季度的高毛利率相對較難維持),但這個幅度的Beat本身,從海豚君的溯源分析來看,還是有一定的持續性的:

a. 特斯拉對於原材料採購合同的重談影響完全反應在了三季度,使原材料成本降低帶動的降本(是否存在寧德等電池供應商為特斯拉降價的可能性?)。

b. Cybertruck毛利率的提高,毛利首次實現轉正;

這樣在Model 3/Y面臨車型老化和競爭加劇導致公司毫無單車價增的邏輯的情況下,特斯拉硬是透過壓縮單車可變成本拉高了利潤率。以上兩點構成了特斯拉大超預期的核心來源!

當然AI的大餅還在畫:接下來FSD V13相比V12.5間隔監管里程數提高了5-6倍,無監管的FSD也會在加州和德州落地等。但這些海豚君更多是把它看成要與川普的勝選掛鉤,僅僅做樂觀情緒下的向上期權。

原本海豚君是希望三季度一個平平淡淡的毛利率把特斯拉打出一個200美元以下的相對舒適進入價位,畢竟四季度銷量有保證,2025年有新車刺激,向上因素大於向下因素,但是現在看要撈到200美元的價格可能有些困難了,只能等一季度銷量淡季的時候是否會重現今年初銷量大滑坡的情況了。

以下是財報內容詳細分析

一、特斯拉:收入端略低於市場預期,但毛利率端大超預期!

1.1 收入端低於市場預期,主要因為賣車業務收入略低於預期

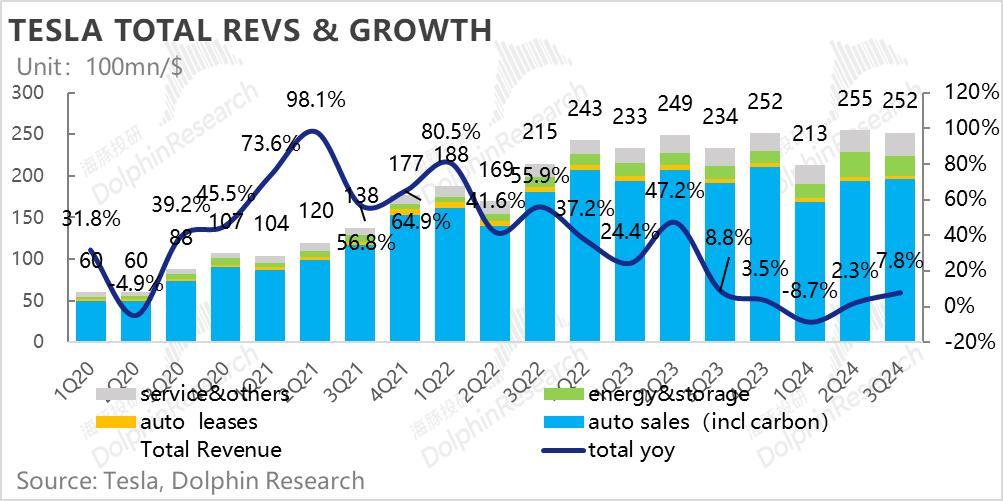

2024年三季度特斯拉營收252億美元,同比增長接近7.8%,預期差上,252億的總收入表現,略低於彭博上的賣方一致預期255億美金,總營收在汽車交付量本季度環比繼續增長的時候,收入端環比上季度反而有所下滑。

而事實上,下滑的原因是在最關鍵的汽車業務上,本季度營收僅200億,低於市場一致預期205億,雖然本季度賣車業務仍有碳積分收入拯救,但由於汽車單價端的環比下滑,汽車銷售(去碳積分)本季度僅188億,低於市場預期195億。

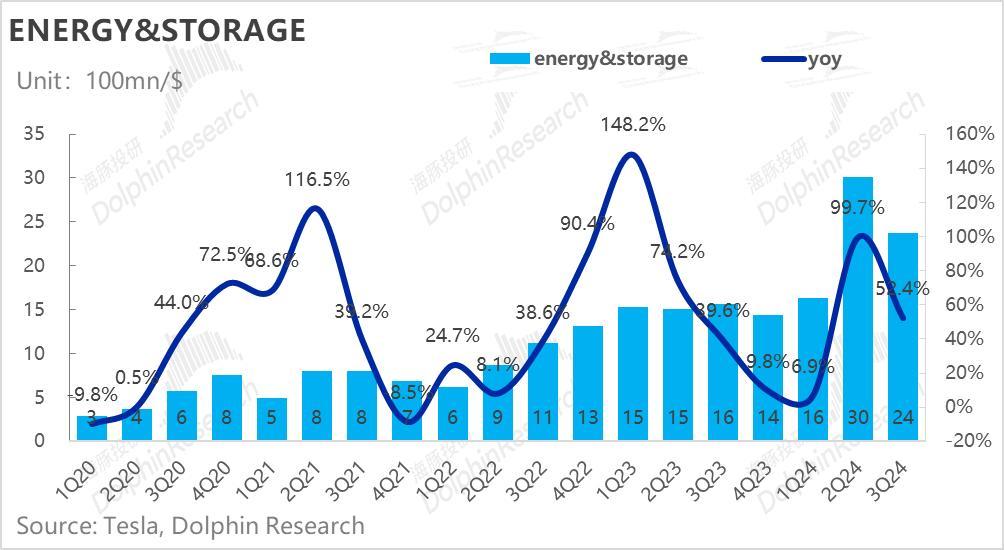

除了汽車業務之外,本季度能源業務的收入端也略低於市場預期,主要由於本季度儲能出貨量低於預期,本季度儲能出貨量6.9GWH, 環比下滑了27%。

1.2 但賣車業務毛利率大超預期,帶動整體毛利率端高於市場預期

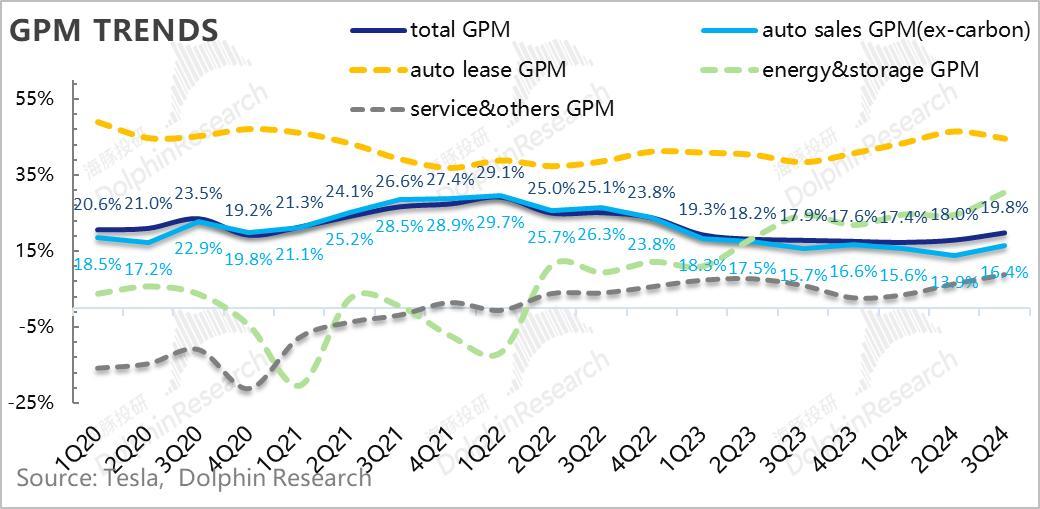

每次業績,比收入更為重磅,以及財報時候真正增量資訊一直都是汽車毛利率表現。而本季度的汽車業務毛利率終於從二季度的底部走出,整體汽車業務毛利率達到了20.1%,大幅超出市場預期17.9%!帶動了整體毛利率端超預期。

其他業務中,儲能業務雖然出貨量環比有所下滑,但因為單價端的提升(高價的Powerwall佔比可能有所提高),和鋰礦價格的不斷走低,毛利率環比上行至30.5%,超市場預期24.5%。

而服務業務由於超級充電網路在北美的繼續擴張(覆蓋了非特斯拉使用者),以及服務中心和配件銷售毛利率的提高,毛利率也在環比上行至8.8%,超市場預期5.8%。

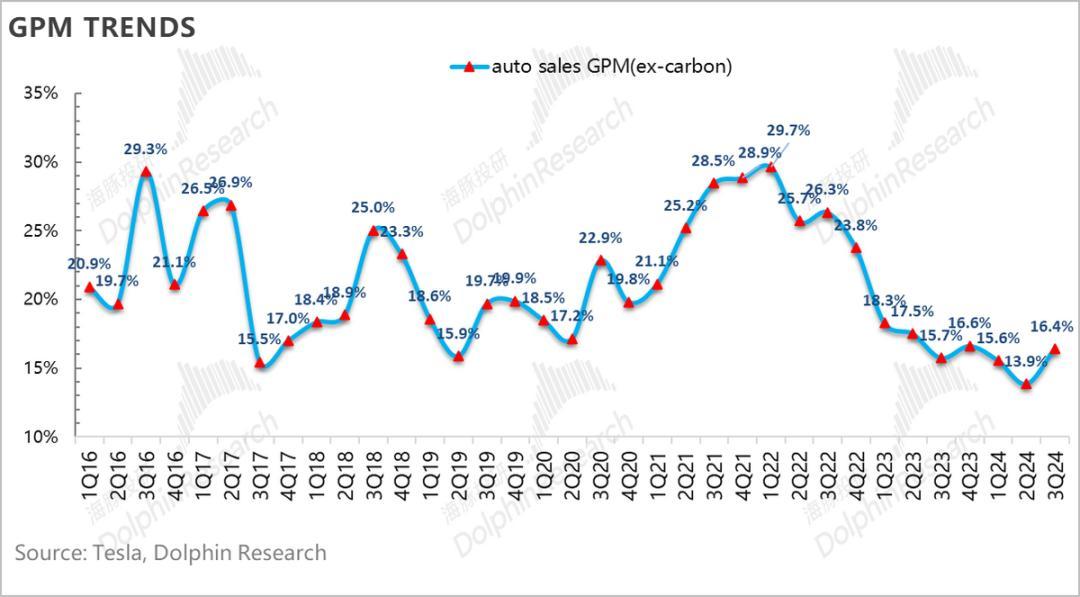

1.3 汽車毛利率大超市場預期

作為每個季度最最重要觀測指標,汽車毛利率重要到不能再重要,尤其是當前銷量下滑,競爭加劇的情況下。為了看清楚汽車毛利率的真實情況,海豚君分別拆出了剔碳積分的汽車銷售毛利率、汽車租賃毛利率,以及汽車業務整體毛利率。

由於汽車租賃業務體量小,而且毛利率穩定,汽車整體的毛利率又是兩個綜合而言來的,拆這麼仔細,主要是為了觀察剔碳積分的汽車銷售毛利率。

三季度汽車銷售毛利率(剔碳積分和租賃)17.1%,環比提升了2.4%,終於從二季度最低谷時期走出!大幅超出目前海豚君看到的買方預期僅15.3%和賣方預期15.7%!

因此,這裡的關鍵是,為何特斯拉本季度的汽車業務毛利率能從低谷期走出,還能超市場預期這麼多?

二、單車經濟:毛利率超預期的原因在於單車成本端的大幅下滑!

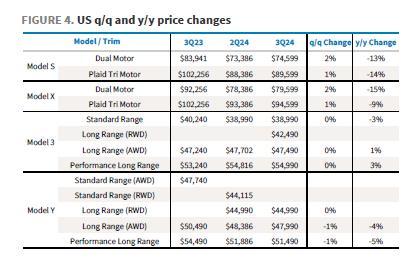

我們先從賣車的單價端來看,三季度,特斯拉每賣一輛車的收入(不含碳積分與汽車租賃銷售)是4.2萬美元,相比上個季度單價端環比下滑了約730美元,要低於市場預期。

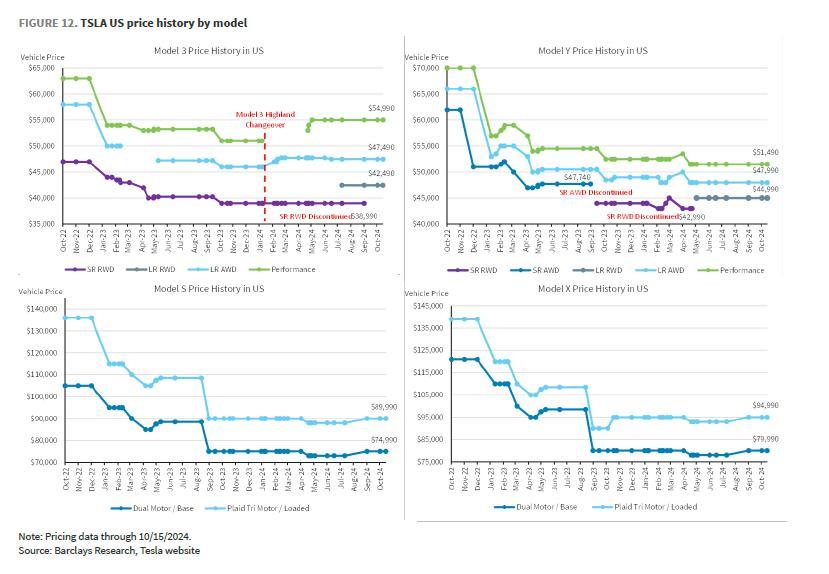

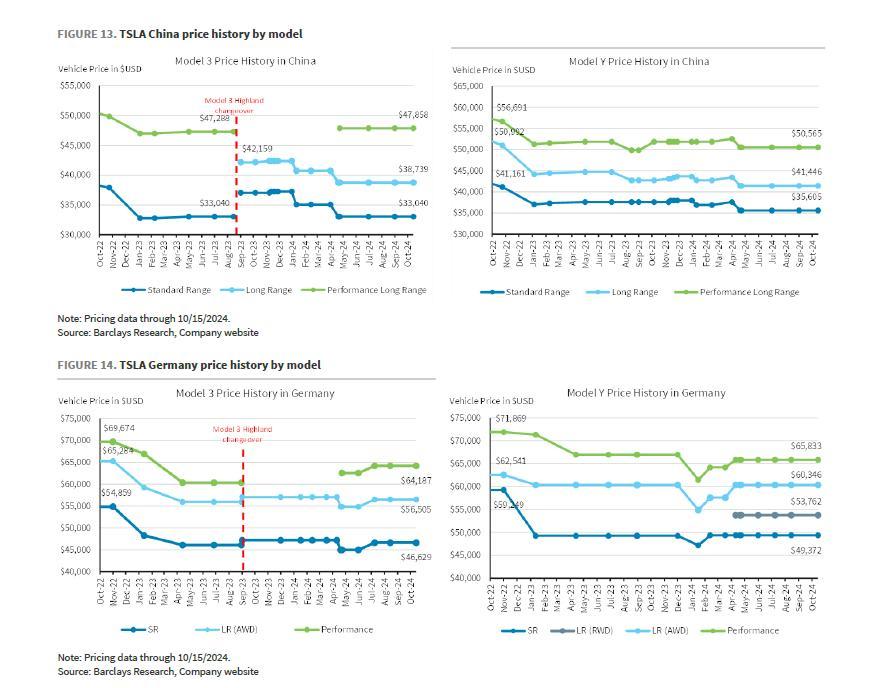

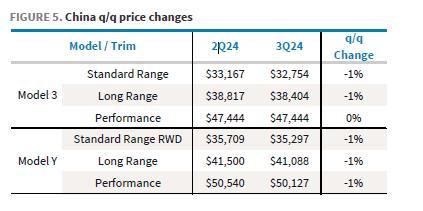

而市場對於汽車業務單價預期比較高的原因是,三季度,在車型的價格調整方面,對於主力車型Model 3/Y ,特斯拉在中國和美國都沒有降價,在歐洲由於加徵關稅的原因(僅加徵9%),對Model 3反而上調了1500歐元。

而海豚君認為本季度單價環比降幅730美元,可能的原因主要有以下幾點:

a. 二季度降價對車型價格的影響沒有覆蓋整季度,但對三季度影響為整季度影響(主力車型平均價格降幅約1%-考慮時間因素的加權價格);

b. 車型結構影響:較低價的Model 3在車型結構中佔比環比提高2個百分點;

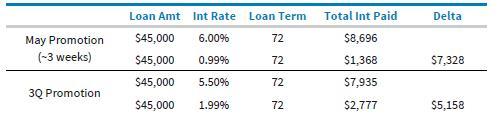

c. 激勵措施影響:特斯拉在整個三季度在美國都提供了低息貸款,但對二季度只覆蓋了幾周;(5月開始為Model Y提供0.99%的低息貸款,僅覆蓋了3周,換算過來對每輛Model Y費率補貼高達6000-8000美元,三季度雖然為Model Y提供1.99%的低息貸款,加上降息影響,對每輛Model Y補貼費用約5000美元左右,但影響覆蓋了整個三季度)

在中國,雖然特斯拉也提供了5年期0首付無息貸款,但二季度也提供了此優惠,所以邊際上基本沒有變化。

說完單車價格方面,再反過來說單車成本。而通常來說,特斯拉降本源於四個維度——1)銷量釋放的規模稀釋、產能的充分利用;2)技術降本;3)電池原材料的自然降本;4)政府補貼,具體來看:

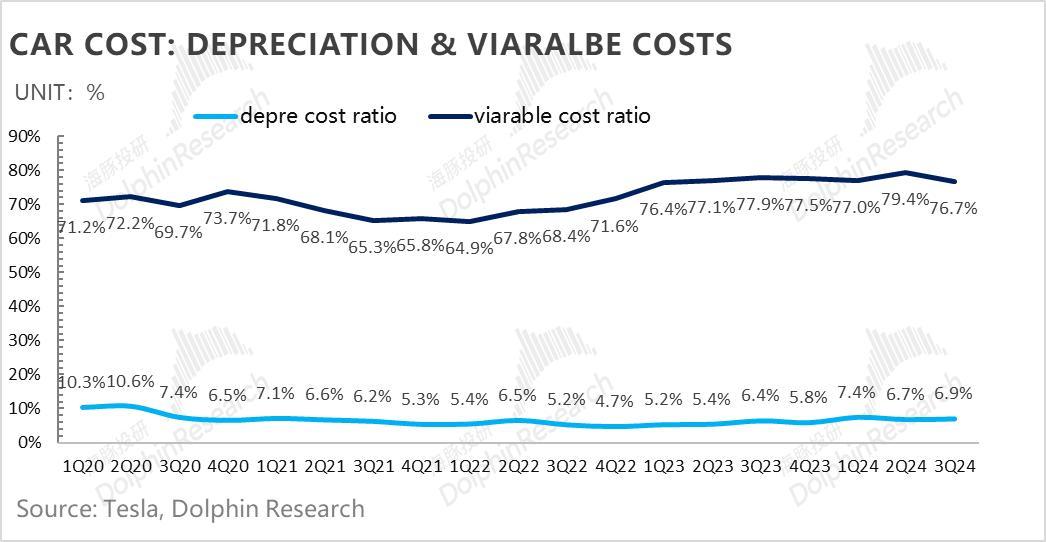

2.1 單車可變成本大幅下降

海豚君把單車成本拆成單車折舊和單車可變成本,三季度的單車經濟賬是這樣的:

1)單車折舊效應:三季度銷量環比回升4%,但單車折舊絕對值上反而基本跟上季度持平,單車折舊率由於單價的下行,反而略有提升。

海豚君認為可能是由於本季度銷量的貢獻大部分來自於上海工廠(帶動產能利用率提升),歐洲和美國工廠本季度的產銷反而是有所下滑的(產能利用率有所下滑),最後影響基本相互抵消。

2) 單車可變成本:單車可變成本三季度是3.2萬美金,環比降低約1700美元,成為本季度汽車業務毛利率端(去碳積分)提升最主要的原因,而海豚君認為單車可變成本的下滑可能的原因主要由:

a. 特斯拉對於原材料採購合同的重談影響完全反應在了三季度,使原材料成本降低帶動的降本(尤其是電池成本降低);

b. Cybertruck毛利率的提高,毛利首次實現轉正;

c. 其他:運費,關稅和其他一次性成本有所降低。

3)汽車毛利率再上臺階:最終,雖然本季度單車價格端繼續下滑,但本季度可變成本端大幅降本,帶動汽車業務毛利率超預期。

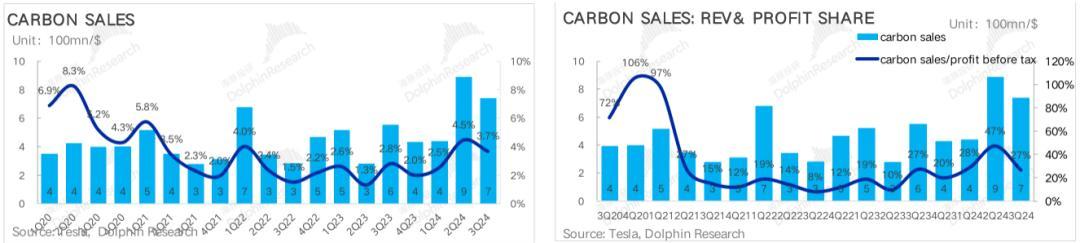

而監管積分本季度計入7.4億,環比上季度略有下滑,但仍然超出市場預期5.3億,雖然碳積分隨著北美新能源轉型加快持續性偏弱,但目前美國新能源車滲透率提升速度仍然較慢,對監管積分的需求仍然將為維持一段時間。

2.3 特斯拉汽車下個增長引擎即將到來?

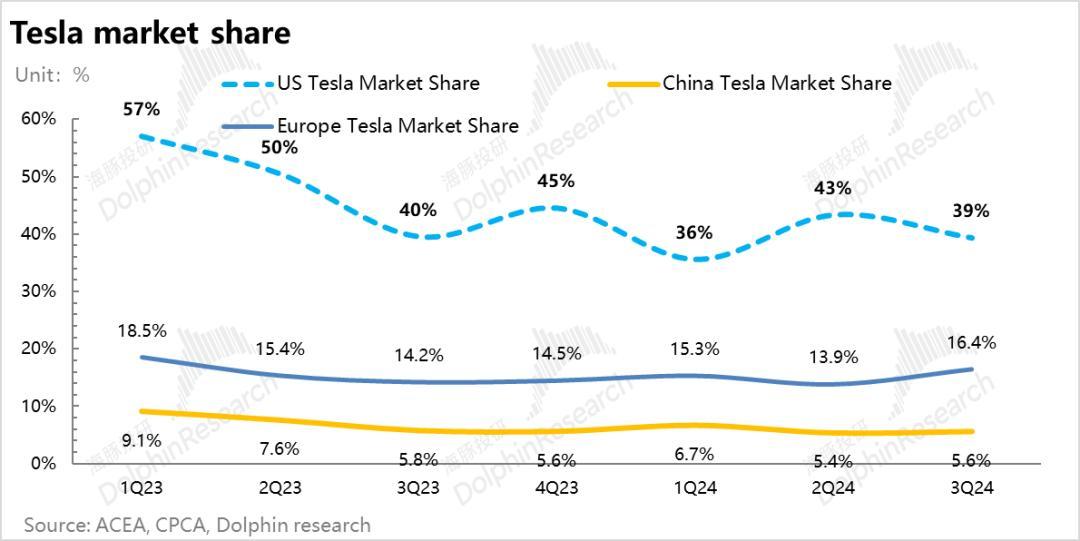

從造車的基本面來看,由於Model 3/Y車型老化,雖然特斯拉整體的賣車銷量和市佔率會隨著賣車季節性週期(通常三四季度為賣車旺季)和價格/激勵措施的調整有所波動,但拉長時間軸來看,特斯拉在不同地區整體的市佔率都呈現了下滑的趨勢,如果再沒有新車型推出的刺激,造車基本面繼續惡化無非就是時間問題,特斯拉急需下個增長引擎。

目前市場對於特斯拉2024年造車的銷量的一致預期在179萬上下,相比2023年181萬輛略有下滑,而179萬輛隱含的四季度交付量接近50萬輛,在四季度賣車旺季的帶動下,預計完成難度不算太大。但特斯拉單價端很難再有提升的邏輯,只能靠不斷壓縮成本來穩住利潤率,四季度的利潤率能否穩住還很難說。

同時如果沒有新車的刺激下,可以預見的是2025年仍然會是特斯拉賣車端艱難的一年,歐洲和美國新能源車滲透率提升仍然很難有大的提升,但Model 3/Y的車型老化,同時面對著市場競爭加劇的情況,預計特斯拉在全球市佔率和利潤率還會繼續下滑。

但好在,本次業績會的資訊中,特斯拉終於給出了下一代廉價車型的交付時間和2025年銷量預期,新一代廉價車型將於2025年上半年開始生產,剛推出時使用目前的產線生產(特斯拉目前最大產能約300萬輛),而在這款新車的帶動下,馬斯克預計明年車輛端將增長將達到20%-30%,隱含2025年總銷量在216萬輛-234萬輛,假設明年目前車型的總銷量與今年持平,意味著這款新一代車型將會帶來約36萬-54萬輛的增量,汽車業務的估值層面有了新的增長引擎。

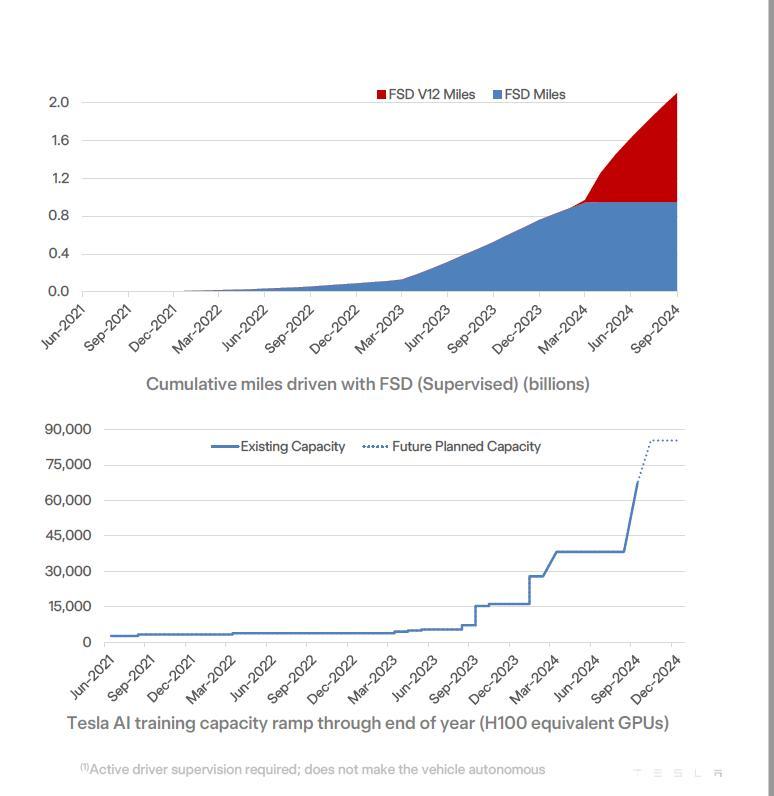

而在投資者還關注的FSD進度上,FSD的滲透率提升關鍵在於價格方面的調整以及安全性的提升。在安全性方面,馬斯克表示,相比V12.5版本,FSD V13干預間的行駛里程將提高5-6倍。但在FSD的硬體端訓練算力方面,由於部署的GPU增加(預計10月底將有5萬張H100晶片),在硬體端的算力方面沒有制約因素。

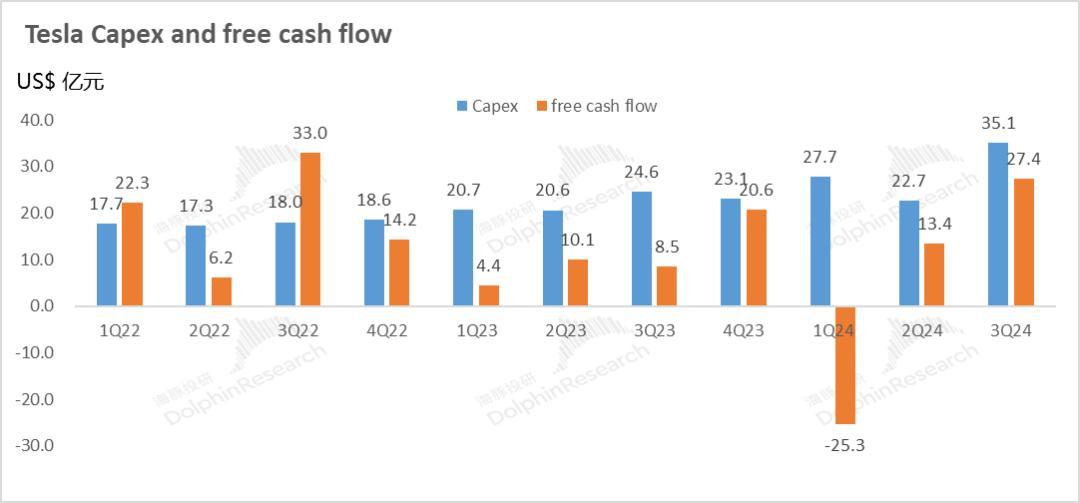

但預計由於特斯拉在硬體算力端的投入(購買H100GPU晶片),本季度資本開支也創了新高,環比上行55%至35億美元,而特斯拉預計全年資本支出將超過110億美元,隱含四季度資本支出24億美元左右,基本屬於可控範圍。

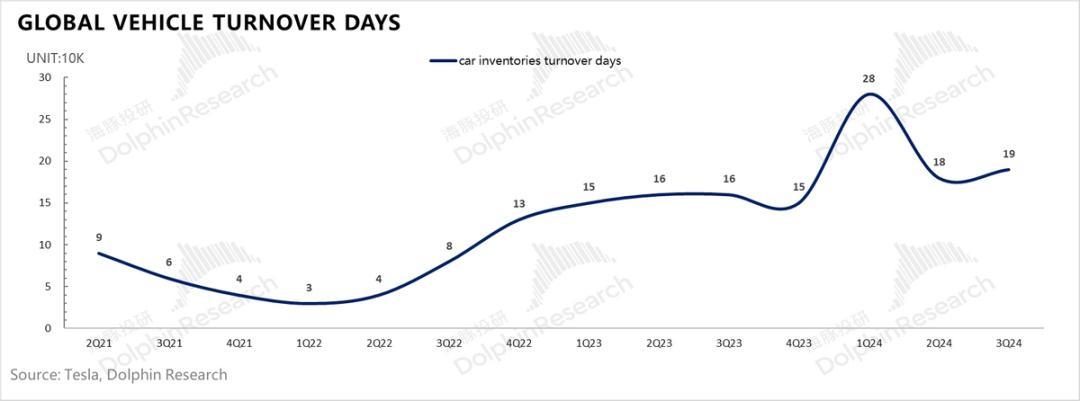

而本季度自由現金流的改善主要由於毛利率端的提升和費用端的壓降,使經營性利潤環比增長11億元。同時存貨端本季度雖然產銷差僅增長6900輛,存貨週轉天數基本與上季度環比持平,存貨積壓問題並不嚴重,對自由現金流影響也不大。

三、支出端:經營開支開始嚴控

除了對於汽車產能的投入更謹慎了,特斯拉本季度的研發開支和銷售費用開支都在嚴控,研發費用本季度10.4億,低於市場預期11億,而銷售和行政費用本季度只有11.9億,低於市場預期13億,整體的費用端都低於市場預期,可能主要由於二季度裁員造成的人員數量減少,經營費用有所下降。

而隨著毛利率端的提升,以及經營費用端的壓降,同時與裁員相關的重組支出的削減(環比下降5.2億,裁員主要集中在二季度),整體的經營利潤本季度增長到了27億,超市場預期22億。

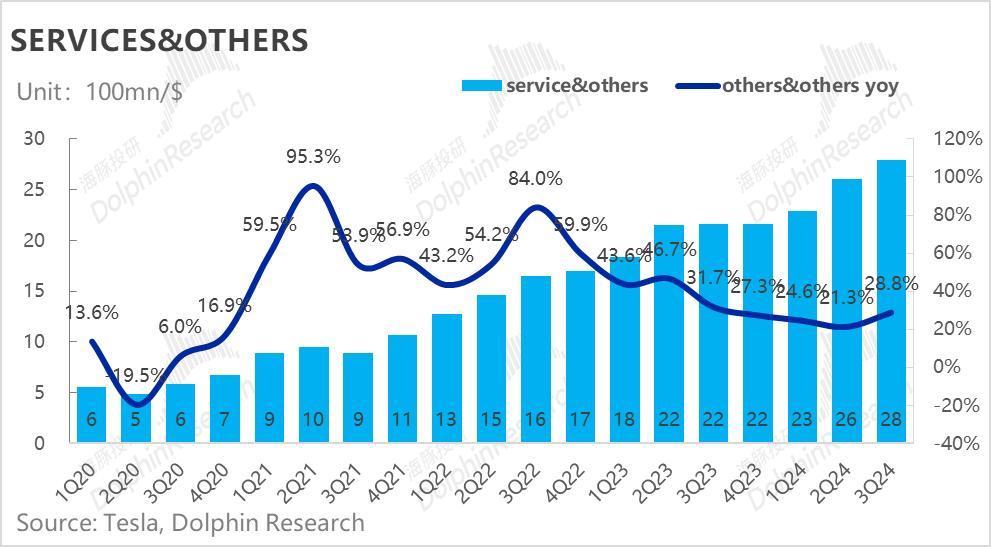

四、能源增長有所放緩,服務業務正常推進

4.1 能源業務增長有所放緩:特斯拉儲能和光伏業務包括向to C的住宅和to B小型 商業及大型商業和公用事業級客戶出售光伏系統和儲能系統。

今年三季度實現營24億美元,低於市場預期26.5億美元,主要因為本季度的儲能出貨量有所下滑,本季度儲能僅出貨6.9GWH,相比上季度9.4GWH環比下滑27%,但儲能偏專案制,季節性波動較大,而美國大儲需求仍然強勁, 所以海豚君對於這塊業務本季度的增長放緩並不擔心。特斯拉也預計到2024年第四季度,儲能業務裝機量將繼續環比增長,全年出貨量有望實現同比翻番增長,意味著四季度儲能出貨量可能能重回9GWH左右,這塊業務仍處於上行軌道中。

而且儲能業務屬於提前簽單鎖定價格,交付成本由於當前鋰礦價格關係比較強的,由於鋰礦價格不斷走低,而本季度產品結構中價格較高的Powerwall佔比可能有所提高,帶動能源業務毛利率創下了30.5%的新高,大超市場預期24.5%。

4.2. 服務業務正常推進

三季度特斯拉實現服務業務營收28億美元,同比增長29%,基本屬於穩步推進狀態,而毛利率上隨著超級充電網路在北美的繼續擴張(覆蓋了非特斯拉使用者),以及服務中心和配件銷售毛利率的提高,毛利率也在環比上行至8.8%,超市場預期5.8%。

2024-10-25 1 人在看

2024-10-25 0 人在看

2024-10-24 1 人在看

2024-10-24 2 人在看

2024-10-24 2 人在看

2024-10-23 1 人在看

2024-10-23 1 人在看

2024-10-23 4 人在看