2024-10-27 01:32:02 5

文/郭佳怡

編輯/張曉

在SHEIN,能讓老闆許仰天親自出面的場合並不多。

儘管在創立SHEIN十多年後,這家公司已經長成了跨境電商領域的“獨角獸”之一,這兩年圍繞市場上圍繞SHEIN的討論聲也越發熱烈,許仰天卻一如既往保持著神秘、低調。

迄今為止,你幾乎看不到他在公眾場合下的任何公開言論,甚至關於他早些年的求學經歷,你只能模糊地看到他在青島上了大學,至於是哪所,鮮少有人知道。

不過最近,許仰天罕見地露面了。

據《金融時報》報道,近期,許仰天親自前往英國會見投資者,舉行了非正式會談,重點討論SHEIN的增長前景。這次露面,也是很多大型機構投資者首次見到他。

許仰天此次公開露面,很可能是為SHEIN在英國倫敦的上市做準備。

據彭博社報道,SHEIN在今年6月秘密提交了可能在倫敦上市的檔案,並且已經選定了巴克萊銀行和瑞銀集團作為首次公開募股的薄記行。

種種跡象都表明,SHEIN此次在倫敦的上市,看起來比之前更接近成功。

不過在靴子落地之前,SHEIN能否成功上市,依然是個迷。

更重要的是,從長遠視角來看,即便成功上市,SHEIN面臨的複雜挑戰也有很多——如何在更加複雜的競爭環境下,應對不斷放緩的營收增速、下降的利潤,將是SHEIN的持續性難題。

01

從紐約到倫敦,從IPO到DPO,SHEIN難過上市關

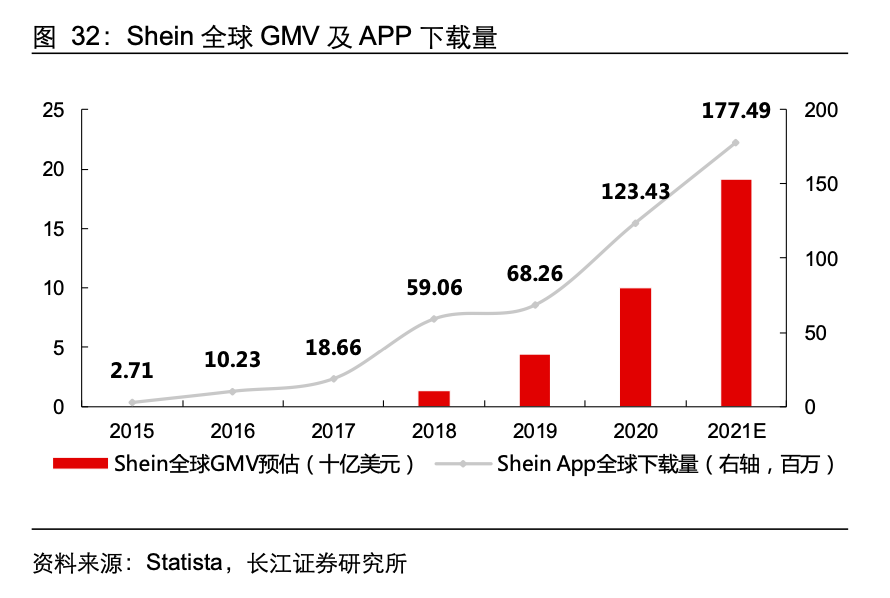

時間回到2018年以前,SHEIN還遠在聚光燈之外,其App在全球的下載量還只有不足2000萬。

當時,SHEIN也不怎麼被投資機構看好。

一位SHEIN早期的投資人曾向財經網回憶,那時風險投資機構很少關注跨境電商,而且在該領域,除了SHEIN,還有兩個競爭者,分別專注於印度和中東市場,創始團隊都是名校出身,兩家公司均採用平臺模式。

這位投資人評價,創始團隊不是名校出身、業務模式相對較重的SHEIN,當時有點“反VC直覺”。

不過2018年時,SHEIN顯露出了爆發式增長的苗頭——SHEIN加大了營銷投放,流量開始暴漲。易點天下當時是SHEIN在全球的一家營銷服務商,這年SHEIN為其貢獻了9.57%的收入,超過了1.4億元,SHEIN的下載量也漲到了接近6000萬。

圖/長江證券

投資人再也無法忽視SHEIN了。晚點LatePost曾報道,2018年紅杉在投SHEIN的C輪融資時,SHEIN甚至本來不準備對外融資,最後是紅杉資本合夥人鄒家佳堅持不懈“跪了半年跪出來的一輪”。

接下來幾年裡,SHEIN再也沒有愁過融資,業績與估值一路走高。

2019-2022年,SHEIN的收入增速分別為40%、140%、208%、98%,2022年時已經來到了290億美元;

2018-2022年,SHEIN完成了從C輪到F輪的四輪融資,對應的估值水漲船高,從2018年C輪融資時的25億美元,漲到了2022年F輪融資時的1000億美元,超過了H&M和ZARA的總和。

SHEIN的增長故事越是迷人,它越是被更多人認識到,上市的迫切性就越強。

它需要滿足過去那些支撐了SHEIN高增長的投資方的回報期待,更重要的是,跨境電商的戰事在變得更加激烈,SHEIN要想維持乃至擴大高增速,需要更多的資金投入。事實上,SHEIN已經在降速了,這一點,我們在下文中詳細討論。

但迄今為止,自2020年首次傳出要赴美上市的訊息至今,SHEIN的IPO之路充滿了波折。

SHEIN一開始希望登陸紐交所,但作為一家高度依賴中國的供應鏈、業務卻遍佈在全球超過150多個國家和地區的、非常規的公司,SHEIN在美國遇到了更嚴峻的法律、監管挑戰。

去年SHEIN傳出秘密向紐交所提交上市申請後,眾議員JenniferWexton表態稱,SHEIN要想在美國上市,就應該向消費者證明其商品來源。更早一些,SHEIN被傳出籌備在美上市時,美國16個州的總檢察長曾聯名致信美國證券交易委員會,要求審查SHEIN的供應鏈情況。

為了應付這些審查,過去兩年裡,SHEIN費了不少心思、投入了不少資源、花了不少錢。

它更迫切地在促成“身份”合規,其中一個做法是強調SHEIN是一家新加坡公司而非中國公司。

早在2022年初,路透社就曾報道,SHEIN將公司的總部遷到了新加坡。當時路透社還稱,有檔案顯示,許仰天已經加入了新加坡永久居民身份,“從而繞過中國對公司在海外上市監管,給IPO創造條件。”

再到前段時間,SHEIN集團副主席克勞爾也在一場對談中提到,“SHEIN不是一家中國公司,它是一家新加坡公司,只是藉助中國的製造和供應鏈而已。”

SHEIN也開始花更多的錢來遊說美國政客——OpenSecrets統計,2023年SHEIN在美國的遊說經費是前一年的7.6倍,達到了212萬美元。再到今年前兩個季度,SHEIN在美國聯邦遊說活動上就花了200多萬美元。

不過SHEIN的這些努力,效果並不理想。如我們上文所述,現在SHEIN已經把上市的地點轉移到了倫敦,甚至據媒體報道,倫敦之外,SHEIN其他可能上市的地點裡,還包括了中國香港和新加坡。

另一方面,在IPO之外,SHEIN甚至也在考慮其他的上市方式。

今年8月,《環球時報》援引英美的一則報道稱,SHEIN正計劃直接向英國公眾出售股票,其中包括散戶投資者和專業投資機構,也就是以DPO的方式來完成上市。不過當時的報道原文中提到,SHEIN“仍處於早期決策階段”。

根據錦緞此前的報道,相比IPO,DPO的優勢在於上市流程快、環節短,相對應機構投資者參與的盡調、審查較少,並且老股東沒有限售期,上市後可立即變現交易,但劣勢在於,沒有投行承銷包銷等中間環節,股價沒有託底護盤的能力,並且大多數不發行新股,因此不能融資。

結合上述幾點來看,不難發現,如今對SHEIN而言,上市的迫切性不言而喻。

不過儘管現在它在倫敦的上市計劃看起來有了實質性進展,不確定性依然很高。

今年9月,英國工黨商業特別委員會主席呼籲,對SHEIN可能在倫敦上市進行更嚴格的審查,他在會見了紐約證券交易所的代表後也認為,“SHEIN很明顯有一些盡職調查問題沒得到解決。”

再到近期,英國首相基爾·斯塔默在回答有關SHEIN上市問題時也表示,所有尋求在倫敦出售股票的公司都將面臨對工人權利的審查,“我們會關注任何問題,特別關於勞動力權利的問題。”

02

增速利潤雙下降、對手兇猛,SHEIN遇到增長難題

SHEIN的高速增長,在2022年以後開始遇到挑戰。

據《金融時報》報道,2022年,SHEIN的營收雖然還維持在高增速區間,為52.8%,但利潤表現出現了首次下跌,較2021年的11億美元下滑到了7億美元,淨利潤率從2021年的7.5%下滑到了3.2%。

這個淨利潤率表現並不好看。國盛證券在2021年11月的一份報告中稱,SHEIN的淨利率為5%-10%,而服裝行業巨頭的淨利率普遍在10%以上,比如ZARA母公司Inditex2021財年的淨利率為11.7%。

再從去年來看,SHEIN倒是實現了反彈。《金融時報》此前引述知情人士的報道稱,SHEIN在2023年的GMV約為450億美元,淨利潤超過了20億美元。

但顯然,SHEIN目前還無法做到持續保持穩定的營收增速和利潤增速——這兩天,The Information報道,SHEIN的收入增長從去年的40%放緩到了今年上半年的23%,今年上半年,其利潤也下降了70%以上,略低於4億美元。

客觀來看,SHEIN出現增速、利潤雙下滑,並不意外。

2022年時,在晚點LatePost的一次採訪中,一位行業人士就直言“SHEIN的每一個環節其實都沒有真正的壁壘。”他認為,SHEIN的核心壁壘本質上來自於規模效應——商品越來越豐富,銷量越來越高,物流成本更低、價格降低,又導致銷量變高,消費者更有可能回頭下單。

但SHEIN的這種規模優勢又建立在兩個前提之上:

初期幾乎沒有競爭對手,美國電商市場排名最前列的亞馬遜和沃爾瑪瞄準的都是中產及以上階層的使用者群體,給了SHEIN低價撬動市場的空間,SHEIN也最早吃到了中國服裝產業供應鏈的低成本紅利;

在資訊流平臺上,SHEIN吃到了最大的流量紅利。招商證券在一份研報中指出,在廣告投流上,SHEIN早期的成本極低,單次點選僅0.1-0.2美元;在網紅營銷上,早期的合作方式多為資源置換模式,即SHEIN為KOL免費寄送服裝新品、發放優惠券等,KOL則透過社媒賬號分享種草,它以極低的成本就完成了原始的流量積累。

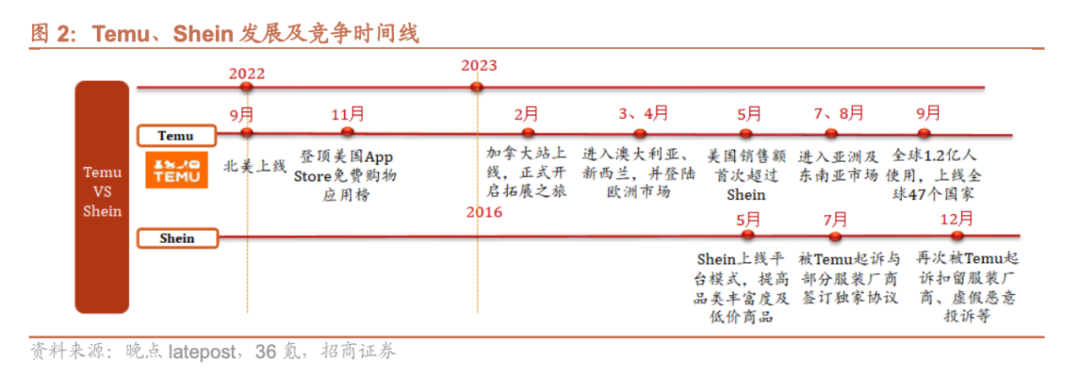

但如今這兩個前提都不存在了。拼多多旗下的跨境電商平臺Temu的入局,打破了SHEIN的舒適區。

2022年9月上線北美市場以後,除了挖走SHEIN的員工、供應商之外,Temu還用幾乎不計成本的投入,比如大手筆的營銷投放等等,加速搶佔市場。

Temu上線僅僅兩個月後,拼多多就在營銷費用上為其花掉了140億元。

再到去年,有接近Temu的人士告訴媒體,Temu在2023年的營銷預算在20億-30億美元之間,並且Temu在專案立項之初,拼多多管理層就計劃對其持續投入,做好了虧損3年的準備。一位谷歌人士也透露,2024年Temu的投放預算將遠超去年。

這種簡單、粗暴的打法之下,Temu跑出了更快的速度,給SHEIN帶去了足夠大的壓力。

在全球市場,Temu的GMV在加速追趕SHEIN。滙豐今年3月的報告指出,Temu2023年的GMV達到了164億美元,同期SHEIN的GMV接近450億美元。

SHEIN當然也在積極應對,它同樣加大了在營銷費用上的投入。2023年SHEIN花在市場營銷上的費用,佔銷售額的百分比上升到了接近10%——SHEIN 2023年的銷售額超過了300億美元,粗略估算它花在營銷上的費用在30億美元上下,幾乎相當於它一整年的利潤(25億美元上下)。

SHEIN也與Temu展開了一輪又一輪的訴訟戰。今年8月,SHEIN再次起訴Temu了侵權,它在訴狀中提到,Temu透過銷售仿冒品獲取了消費者,搶走了SHEIN的收入,同時有員工盜取了SHEIN暢銷商品的商業秘密,還提到,Temu在透過廣告和社交媒體賬號冒充SHEIN,等等。

圖/招商證券

只是對正處於關鍵的上市節點、加速向更多市場擴張,同時加速推動平臺化建設的SHEIN來說,在與Temu的直接對抗中,並沒佔到多大便宜。

比如在雙方的核心市場之一美國,此前,一名SHEIN的內部人士向財新網透露,“SHEIN去年(2023)在美國的GMV水平和Temu接近,兩家競爭十分激烈。”

03

平臺化、品牌化,能撐起許仰天的野心嗎?

為了應對拼多多的挑戰,從去年開始,SHEIN也在從更遠的視角做戰略準備。

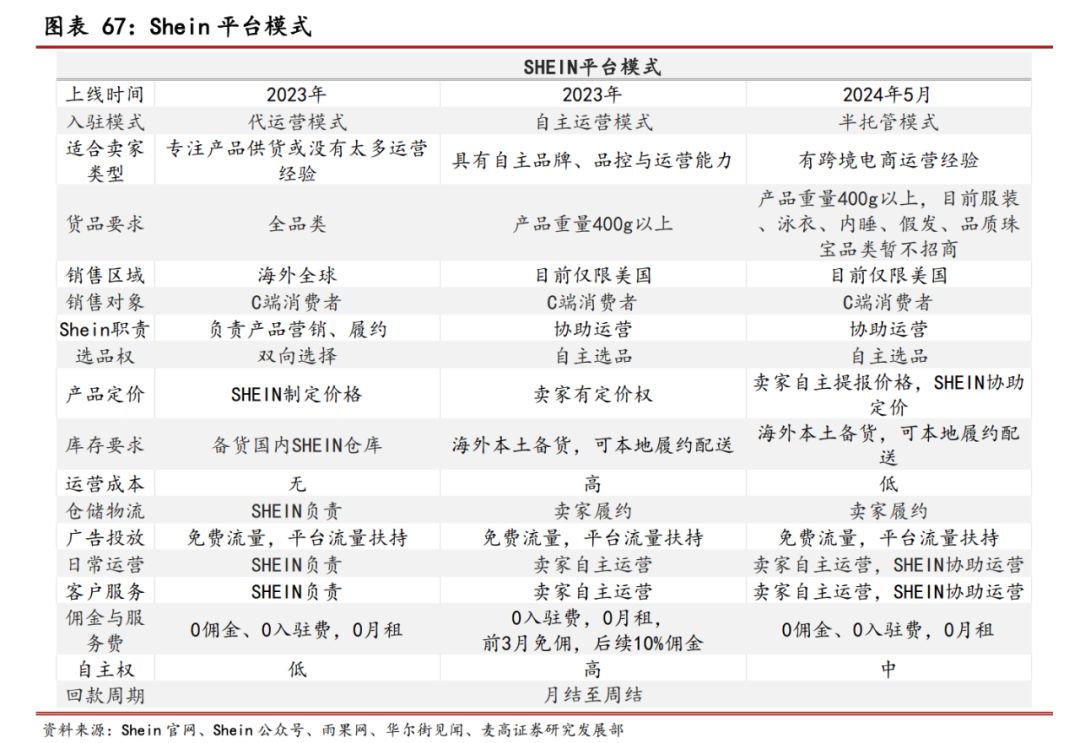

去年5月,SHEIN正式宣佈推出平臺模式,開始引入第三方商家。同樣是在去年,SHEIN還先後入股了Forever 21母公司SPARC、收購了英國時尚品牌Missguided。

圖/麥高證券

更早一些,從2022年開始,各個國家市場的本地化運營,也成了SHEIN的戰略重心之一。SHEIN也在試圖將供應鏈拓展到更多區域,比如土耳其和巴西。按SHEIN的規劃,2026年,巴西市場要實現85%的銷售額來自當地生產商和賣家。

上述變化不難理解:“自營+平臺”的模式轉變,能為它帶來新的營收增長點,同時有更多的觸點觸達到更多市場;推動不同區域市場的本地化運營,則是進一步夯實供應鏈能力,實現更高的效率、更低的成本。

這些變化也與許仰天一開始對SHEIN的規劃相符,早在幾年前,許仰天對SHEIN的規劃,就是從單一品類到多品類,從自營到平臺,從跨境到本地化。

Temu的衝擊波,以及包括Tik Tok Shop、阿里海外電商、Temu在內的對手們掀起的,從全託管到半托管的模式創新,某種程度上加速了這個程序。

SHEIN的野心也在變大。它不希望自己一直走依靠價效比薄利多銷的路,而是成為一個覆蓋範圍足夠廣、品類足夠豐富的綜合性跨境電商平臺。

為了這個目標的實現,SHEIN甚至已經戰略性放棄了與Temu的正面競爭。The Information最近的報道中指出,面對Temu的挑戰,SHEIN最終決定迴歸其核心業務,將更多精力放在品牌商品以及時尚產品上。

這對應的是,SHEIN希望透過擴充更多品類、納入更多的時尚品牌、進入更多的市場,並將過去積累下來的基於“小單快返”模式的供應鏈優勢和經驗賦能出去,在更多的國家和地區複製在北美市場的成功。

但SHEIN需要警惕的是,從Temu到Tik Tok Shop,到速賣通,大家都在加速爭奪跨境商家。

甚至亞馬遜也學起了他們,打起了低價牌,搶起了跨境商家,做起了全託管——

今年6月,亞馬遜在深圳辦了一場內部閉門會,宣佈將在主站開闢“低價商店”入口,聚焦白牌低價時尚家居生活用品,並將在9-11天內交付,有媒體總結,商家只需要將貨發到亞馬遜在中國的倉庫,接下來就什麼都不用管。

另一邊,SHEIN也在加速引入更多的品牌商家。

有媒體曾報道,過去兩年,SHEIN嘗試在站內建立一個“海外天貓”,大量招攬品牌商家,併為此挖來了原阿里巴巴擔任過天貓服飾總經理、奢侈品事業群總裁的劉秀雲。

但至少目前來看,這個過程並不順利。

前段時間,據外媒報道,SHEIN在未經許可的情況下出售了阿迪達斯、彪馬等品牌的商品,而且售價大幅低於品牌方的渠道售價,遭遇品牌方批評,並可能採取法律手段。

《南德意志報》在一則報道中指出,阿迪達斯發言人強調:“阿迪達斯自身沒有在SHEIN平臺上從事銷售活動,也不會允許該平臺銷售阿迪達斯的產品。”

不難發現,當下的SHEIN,無論如何都無法規避掉更多、更復雜的競爭了,它的確需要儘快上市,但真正的麻煩還在後面。